不動産を売却したことによって生じた所得を譲渡所得といいます。

購入価格より高い価格でご売却が成功した場合、

その譲渡益(売却益)に対して、所得税と住民税が課税されます。

なお、購入価格より低い価格でのご売却の場合、には課税されることはありません。

課税譲渡所得の計算

譲渡所得 = 譲渡収入金額 -( ①取得費 + ②譲渡費用 )

①実額法:不動産を購入した時の購入価格や購入時の諸費用

概算法:譲渡収入金額 × 5%

②:売却したとき直接かかった費用

課税譲渡所得 = 譲渡所得 - 特別控除※

※居住用の3000万円特別控除の特例等

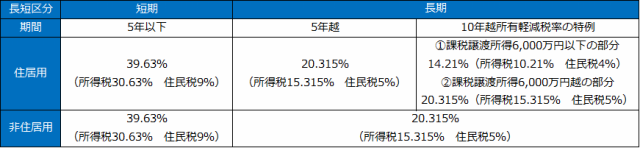

税額の計算

税額 = 課税譲渡所得 × 税率(所得税・住民税)

※対象となる不動産の用途や所有期間により税率が異なります

所有期間によって課税方法は異なります

土地建物を譲渡した場合の長期譲渡所得と短期譲渡所得は譲渡した年の1月1日現在において、

所有期間が5年以下か、5年を超えるかにより判断します。

●5年を超える土地・建物等

「長期譲渡所得」

●5年以下の土地・建物棟

「短期譲渡所得」

譲渡所得の税率表

※上記税率には復興特別所得税として2.1%相当が上乗せされています。

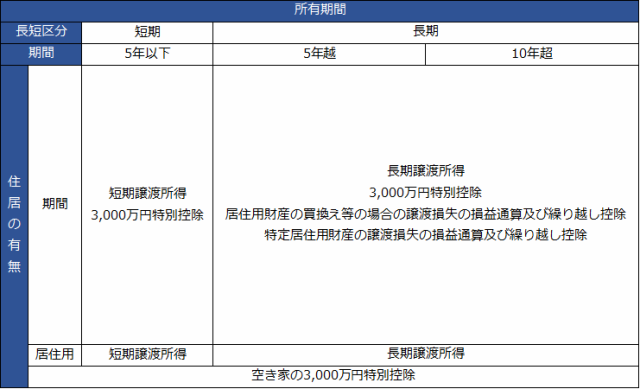

使用の用途(居住用・事業用・その他)により特例が異なります

●譲渡益が出た場合一定の条件を満たせば

①3,000万円控除の特例

(居住用財産を譲渡した場合、譲渡所得から3,000万円を控除できる)

※住宅ローン控除やその他の譲渡所得の特例とは選択適用

②10年越所有軽減税率の特例

(所有期間10年越の居住用財産を譲渡した場合、譲渡所得に軽減税率を適用できる)

※住宅ローン控除やその他の譲渡所得の特例とは選択適用(3,000万円控除のみ併用可)

③特定居住用財産の買い替え特例

(所有期間10年越の居住用財産を買換えした場合、譲渡所得を軽減(課税の繰り延べ)できる

●譲渡益が出た場合、一定の条件を満たせば

①居住用財産の買い替え等の場合の譲渡損失の譲渡通算及び繰越控除

(購入時と比べて値下がりした居住用財産を買換えした場合、譲渡損を損益通算・繰越控除できる)

※住宅ローン控除と併用可、その他の譲渡所得の特例とは選択適用

②特定居住用財産の譲渡損失の損益通算及び繰越控除

(買換えしないで居住用財産を売却した場合でも、オーバーローン部分の譲渡損は

損益通算・繰越控除できる)

※住宅ローン控除と併用可、その他の譲渡所得の特例とは選択適用

不動産売却時の長短区分・課税区分と利用可能な特例

※「3000万円特別控除の特例」「特定居住用財産の買換えの特例」等との併用はできません

| TEL | 0800-808-5657 |

|---|